Program Pierwsze Mieszkanie wg zapowiedzi strony rządowej miałby wejść w życie około lipca tego roku. Na razie jednak musi przejść pełną ścieżkę legislacyjną. Program ma być odpowiedzią na splot niekorzystnych czynników, które de facto pozbawiają finansowania z banków tysiący ludzi, którzy chcą realizować swoje mieszkaniowe plany. Chodzi z jednej strony o ciągle bardzo wysokie ceny mieszkań, a z drugiej - o drastyczny wzrost kosztów kredytowania podyktowany serią podwyżek stóp procentowych NBP (od niemal zera dla stopy referencyjnej jesienią 2021 do 6,75 proc. jesienią 2022), a co za tym idzie wzrostem wskaźnika WIBOR a więc rat kredytów (nawet o 100 proc.). Taka sytuacja sprawia, że ogromne rzesze potencjalnie zainteresowanych kupnem, nie mają takiej możliwości. Zdolność kredytowa Polaków drastycznie się zmniejszyła, stąd też kilkudziesięcioprocentowy spadek akcji kredytowej i zakupów mieszkaniowych w zeszłym roku.

Jednym z filarów nowego programu pomocowego ma być specjalne Konto Mieszkaniowe, na którym beneficjent będzie odkładał środki. Konto będą miały w swojej ofercie banki komercyjne. Będą je mogły założyć osoby , które nie miały wcześniej własnego mieszkania. Ustawodawca daje taką możliwość także osobom z mieszkaniem, które żyją z dwójką dzieci na maksymalnie 50 mkw., z trójką na 75 mkw., czwórką - 90 mkw., piątką - bez limitu metrażu.

Wysokość wpłat na konto ma się mieścić w widełkach od 500 zł miesięcznie do 2000 zł. Regularne oszczędzanie (minimum 11 wpłat w roku) zagwarantuje państwową premię w wysokości równej rocznemu wskaźnikowi inflacji lub też wskaźnikowi zmiany wartości ceny 1 mkw. powierzchni użytkowej budynku mieszkalnego. Premia będzie wypłacana jednorazowo. Okres oszczędzania na specjalnym koncie ma wynieść od 3 do 10 lat.

Drugim filarem programu - ważniejszym dla tysięcy ludzi, którzy na dziś planują kupno nieruchomości - ma być możliwość uzyskania kredytu, w którym do odsetek dopłaci państwo. Zanim zastanowimy się nad skutecznością takiego rozwiązania, przypomnijmy pokrótce jego planowane zasady.

Bezpieczny kredyt 2 procent - czyli jaki?

Wg założeń rządowych beneficjent będzie mógł zaciągnąć kredyt z okresowo stałą stopą procentową i przez 10 lat, dzięki państwowym dopłatom, spłacać raty malejące z oprocentowaniem w wysokości 2 proc. (do tego należy doliczyć comiesięczną marżę banków i jednorazową prowizję). Po 10 latach oprocentowanie ma wrócić do wyjściowej wysokości, a raty mają zmienić się na równe. Wkład własny przy takim kredycie nie będzie konieczny, ponieważ rząd przewiduje, że pomoc w tej formie będzie można połączyć z programem Mieszkanie bez wkładu własnego.

Ustawodawca przewidział limity wysokości preferencyjnych kredytów. I tak:

- Singiel będzie mógł zadłużyć się na kwotę maksymalnie do 500 tys. zł

- Małżeństwo, lub rodzice przynajmniej jednego dziecka - na kwotę do 600 tys. zł.

Program będzie skierowany do osób do 45 roku życia, które nie miały wcześniej żadnego własnego mieszkania. Jeśli o wsparcie stara się małżeństwo, lub rodzice co najmniej jednego dziecka, powyższy warunek musi spełniać przynajmniej jeden z nich.

Istotne jest, że program nie zakłada limitów cen 1 mkw. mieszkania, które ma być kupione ze środków preferencyjnego kredytu.

Kredyt dla bogatych?

Jednym z warunków otrzymania preferencyjnego kredytu jest zdolność kredytowa beneficjenta. I ta sprawa budzi największe kontrowersje wśród ekspertów, bowiem bank wyliczając zdolność kredytową będzie musiał brać pod uwagę cały okres kredytowania i “wyjściowe” zapisane na umowie oprocentowanie, które po 10 latach pomocy państwa ma wrócić do pierwotnej wysokości. Taki stan rzeczy oznacza, że na dziś - przy bardzo wysokich kosztach kredytów - tylko niewielka część potencjalnych beneficjentów kwalifikowałaby się do pomocy. I byliby to ludzie zamożni, o wysokiej zdolności kredytowej, których stać byłoby na zakup nieruchomości bez pomocy państwa. Wymaganą zdolność kredytową winduje też fakt, że wkład własny nie byłby konieczny, a więc kwota kredytu byłaby dodatkowo wyższa.

Posługując się przykładem, który podaje strona rządowa, na podstawie oferty jednego z banków komercyjnych, jeśli dziś kredytobiorca zadłużyłby się na okres 30 lat, na kwotę 550 tys. zł, to przy stałej stopie procentowej wynoszącej 8,46 proc. rata takiego kredytu bez dopłat wyniosłaby aktualnie 5400 zł.

Biorąc pod uwagę, że bank analizując wniosek kredytowy, musi wyliczać zdolność “wyjściową” a więc dla całego okresu kredytowania, małżeństwo/ para która starałaby się o wspomniany kredyt powinna na dziś dysponować dochodem netto rzędu około 10 tysięcy złotych. Singiel przy 500 tysięcznym kredycie, musiałby dysponować dochodem niewiele mniejszym. Dodatkowo - jeśli taka para/beneficjent nie będzie mieć wkładu własnego - zdolność kredytowa musiałaby być jeszcze wyższa.

To wszystko powoduje uzasadnione wątpliwości, czy program spełni swoje zadanie, czy Bezpieczny Kredyt 2 proc. będzie w praktyce ofertą tylko dla wybranych.

Po latach raty “z górki”?

Strona rządowa i część bankowców przekonuje jednak, że nie. Wszystko ze względu na konstrukcję nowej formy pomocowej. Dzięki ratom malejącym przy stałej stopie procentowej kredytobiorca ma szybciej spłacać kapitał, tym samym po 10 latach państwowej pomocy i powrocie rat do wyjściowej wysokości, uniknięty zostanie skokowy wzrost wysokości rat.

Rząd podaje wspomniany przykład kredytu na 550 tys. zł z wyjściowym oprocentowaniem w wysokości 8,46 proc. Rata takiego zobowiązania bez państwowego wsparcia - jak napisaliśmy - wyniosłaby 5400 zł. Z rządową dopłatą pierwsza rata malejąca wynosiłaby 2830 zł, po 10 latach spłaty natomiast wysokość comiesięcznego zobowiązania w ratach równych kształtowałaby się na poziomie 3200 zł miesięcznie. A więc wzrost obciążenia nie byłby znaczny.

Podobny głos słyszymy ze strony analityków PKO BP. Eksperci banku w analizie “Puls Nieruchomości: nie taka dostępność mieszkań straszna, jak ją malują”, podkreślają, że wiele w zakresie dostępności wspomnianych kredytów będzie zależało od samych banków, jednak konstrukcja nowej formy pomocowej umożliwia łagodniejsze podejście do kwestii wyliczania zdolności kredytowej

“W chwili obecnej trudno powiedzieć, w jaki sposób będzie wyliczana maksymalna zdolność kredytowa w ramach programu. Nie można jednak wykluczyć pewnego poluzowania zasad wyliczania zdolności. Zakładając malejące raty, przy kredycie na 25 lat po 10 latach wsparcia kredytobiorcy pozostanie co najwyżej 60% kapitału do spłaty. W tej sytuacji zdolność kredytowa mogłaby być wynikiem kalkulacji sporządzonej w oparciu o ratę będącą maksimum z wyliczonej dla całego kredytu przy stopie 2% i wyliczonej dla 60% kredytu przy dzisiejszej stopie wraz z buforem w wysokości 5 pkt. proc.”- piszą analitycy PKO BP.

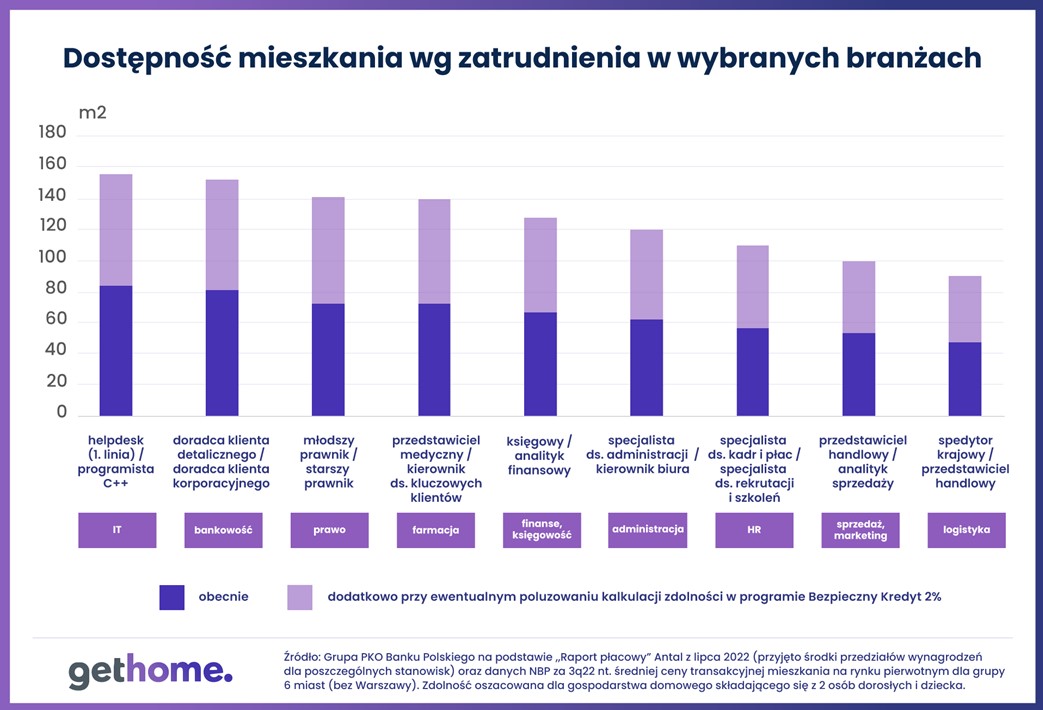

Eksperci spodziewają się, że nowa forma pomocy istotnie pobudzi popyt na mieszkania. Szacują, że w ramach programu udzielanych może być nawet 40 tys. kredytów rocznie. Przygotowali też symulację możliwych do kupna metraży mieszkaniowych dla poszczególnych branż, przy średnich cenach mieszkań i przeciętnych zarobkach. Z analizy wynika, że wsparcie w formie Bezpiecznego Kredytu 2 proc. znacznie zwiększyłoby powierzchnię możliwych do zakupu mieszkań.

Wykres 1 Dostępność mieszkania wg zatrudnienia w wybranych branżach (źródło PKO BP)

Czy tak będzie w istocie? Przekonamy się, jak do sprawy podejdą banki komercyjne. Wstępny termin wejścia w życie nowego programu to 1 lipca 2023.

Artykuł przy współpracy GetHome

Napisz komentarz

Komentarze